ضرورت صیانت از حقوق سپردهگذاران

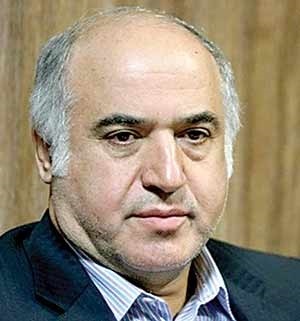

اقتصاد > اقتصاد ایران - بهاءالدین حسینیهاشمی:یکی از چالشهای نظام بانکی ایران در شرایط فعلی به مسئولیت هیأت مدیره بانکها در قبالاقتصاد > اقتصاد ایران - بهاءالدین حسینیهاشمی:

یکی از چالشهای نظام بانکی ایران در شرایط فعلی به مسئولیت هیأت مدیره بانکها در قبال منافع سپردهگذاران برمیگردد و اصولا در تمام بانکهای دنیا جز در شرایط خاص سیاسی و اجتماعی، ریسک ضمانت و صیانت از حقوق سپردهگذاران بر عهده خود بانکهاست و مسئولیت بانک مرکزی هم نظارت بر عملکرد بانکها و جلوگیری از تخلفات احتمالی است بهگونهای که بانکها نباید ریسکی را بپذیرند که در نتیجه آن سپردههای مردم قابل بازیافت و صیانت نباشد.

يكي از شاخص هاي مهم در سلامت نظام بانكي هر كشوري به ريسك اعتباري بانك ها برمي گردد و بانك ها بايد از سپرده ها به گونه اي استفاده كنند كه ثروتي ايجاد شود و بتوانند سود سپرده ها را به دست آورند و اگر اين سپرده ها براي پرداخت تسهيلات استفاده مي شود، بانك ها بايد ذخيره هاي لازم درخصوص مطالبات معوق و نسبت دارايي ها و بدهي هاي خود را در نظر بگيرند.

البته رابطه بين بانك ها و سپرده گذاران يك رابطه مبتني بر وكالت است و به اصطلاح رابطه داين و مديون حاكم است و براي صيانت از سپرده هاي خرد، بانك ها ملزم هستند تا اين سپرده ها را بيمه كنند اما در عمل به دليل اينكه بيمه سپرده ها براي بانك ها هزينه دارد، غالب بانك ها از بيمه كردن سپرده هاي خرد نزد صندوق ضمانت سپرده ها شانه خالي مي كنند.

بايد نظارت را از سياستگذاري تفكيك كرد و بانك مركزي با بانك هاي متخلف بدون ملاحظه و مدارا برخورد كند و نگذارد بحران اعتباري بانك ها تشديد شود. كتمان نمي توان كرد كه رفتار بانك مركزي با بانك ها به گونه اي ضعيف شده درحالي كه ابزار لازم براي نظارت بر بانك ها وجود دارد.

ازجمله خلأهاي نظارتي بانك مركزي به تعيين و تأييد صلاحيت مديران بانك ها از هيأت مديره گرفته تا مديران ارشد برمي گردد و در سال هاي اخير شاهد اين هستيم كه گاه مديران سابق بانك مركزي در تركيب هيأت مديره برخي بانك ها مسئوليت قبول كرده اند كه اين موضوع مي تواند شائبه نظارت ضعيف بانك مركزي بر تخلفات بانك ها را به همراه داشته باشد، درحالي كه انتظار اين است كه بانك مركزي بدون تساهل و تسامح با تخلفات برخورد كند و اجازه ندهد تا ريسك نقدينگي و ريسك اعتباري بانك ها تشديد شود.

از سوي ديگر بانك مركزي به راحتي مي تواند با تصدي بيش از يك پست مديريتي بانك ها توسط گروه سهامداران خاص برخورد كند و حضور افراد وابسته به گروه هاي سهامداري خاص به راحتي قابل شناسايي است و نبايد اجازه داد برخي افراد در نتيجه لابي و رابطه با سهامداران عمده بدون داشتن صلاحيت حرفه اي مسئوليت بپذيرند.

واقعيت اين است كه بانك مركزي نبايد به گونه اي عمل كند كه سپرده گذاران بانك ها تنبيه شوند و اگر به جاي سپرده گذاران، سهامداران با جريمه ناشي از تخلفات و انحرافات برخاسته از عملكرد هيأت مديره مواجه شوند، هم نظارت و كنترل هاي داخلي بانك ها جدي تر گرفته خواهد شد و هم اينكه مجمع عمومي بانك ها به دادگاهي براي محاكمه مديران ضعيف بانك ها تبديل خواهد شد و فشار سهامداران اجازه ادامه عملكرد آنها را نخواهد داد.

هرچند بانك مركزي بايد هشدارهاي لازم را درخصوص مخاطرات بانك ها اعلام كند اما صرف هشدار و نصيحت مؤثر نيست و انتظار مي رود پس از هشدار بانك مركزي، براي برخورد با تخلفات وارد عمل شود و با قاطعيت و استفاده از ابزارهاي مختلف ازجمله تأييد نكردن گزارش هيأت مديره و ترازنامه بانك ها، جلوي تكرار و ادامه تخلفات را بگيرد.

- كارشناس بانكي